【行動経済学】短期モメンタム現象について詳しく。

- 2018.01.03

- 行動経済学

今回は行動経済学において研究対象となる、短期モメンタムという現象を紹介したいと思います。

短期モメンタムに関する関連研究

この現象を記した原著論文は探し当てることができませんでしたが、(Bernerd, 1984)くらいからモメンタム要因は少なくとも研究されていたようです。この現象に対する様々な疑問があるかもしれませんので、Q&A方式で関連研究を紹介していきます。アンサーが長くなりますが、詳しく書いているので得ることはおおきいです。

Q. 具体的にモメンタム現象ってどんなこと?

A. Jegadeesh and Titman (1993)の研究を引用してみましょう。彼は上昇ポートフォリオ(過去3か月から12か月の間で最も上昇した株式)を買い、下落ポートフォリオ(過去3か月から12か月の間で最も下落した株式)を空売りした後1年以内にプラスの収益を上げることを明らかにしました。つまり、上昇ポートフォリオは以前の収益率に影響して上昇し、下落ポートフォリオは依然の収益率に影響して下落するため、利益を上げることができるということです。このようにモメンタム現象は以前の高収益率(または低収益率)に将来の価格が影響されて高収益(低収益)をさらに獲得するという現象なのです。

Q. トレンドと同じなのでは?

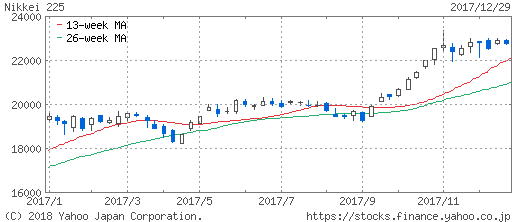

A. 現象として同じことを指すこともありますが、別物です。トレンドというのはその銘柄が上昇(下落)している傾向を表すものです。つまり数学的に言うと、時間と収益率の間の正(負)の相関関係を表しているだけのものです。しかしながらモメンタム現象というのは合理的経済人を仮定すると説明できないような以前の異常な上昇率(下落率)に影響されて、異常な上昇(下落)を見せる現象です。そのため、これはアノマリーに分類され、トレンドはただの概念に分類されます。イメージとしては、アノマリーは実際の株価の値動き、トレンドは移動平均線です。

*アノマリー…合理的経済人を仮定するとどうしても説明できない異常な現象。現実の市場ではかなり頻繁に起こる。

そして、このモメンタム現象の特性を反映させるために妥当な研究としては高橋 (2004)が最適であると考えます。彼は、移動平均線から乖離した正のリターン(乖離率)を挙げた時期の来期以降の正のリターンを蓄積したものはD+、移動平均線から乖離した負のリターンを挙げた時期の来期以降の負のリターンを蓄積したものをD- として、D+>D-ならば正のモメンタム現象が起こっているとして実験しました。この手法のみそは移動平均からの乖離率を使ったところです。これはアノマリーの「異常な」という特性を反映させています。

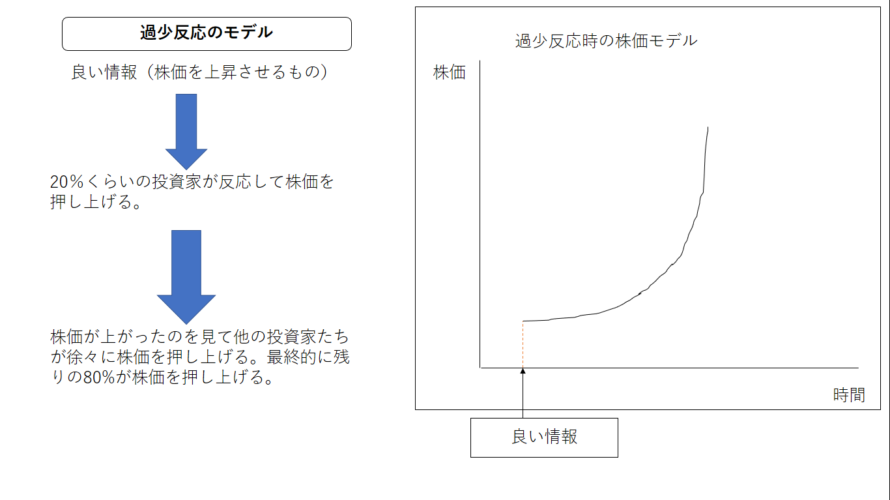

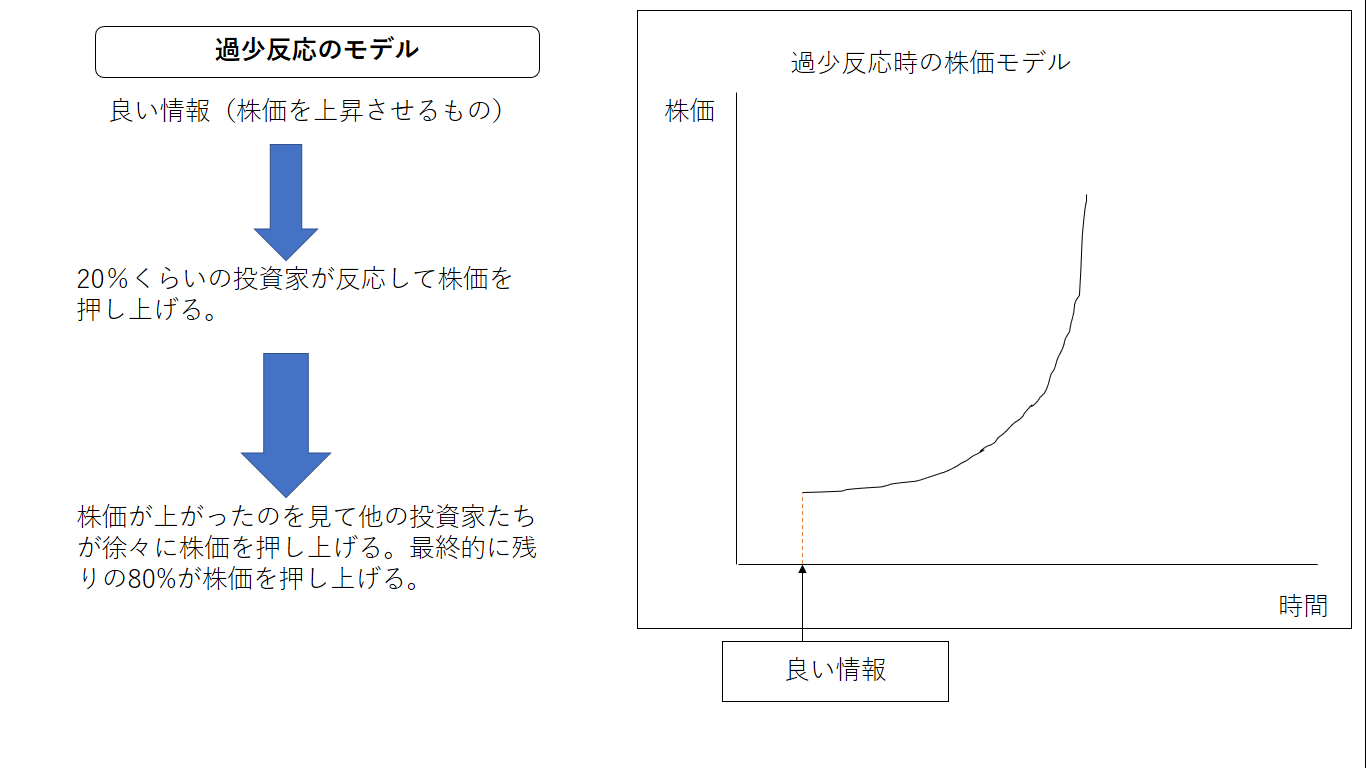

Q. モメンタム現象が起こる要因って何?

A. 所説あります。例えば、Fama and French (1996)ではモメンタム現象を企業規模や簿価時価比率では説明できないことが明らかにされています。また、先ほど紹介した Jegadeesh and Titman (1993)ではβ、企業規模によって説明できないものであることが明らかにされています。しかしながら、Hong et al. (2000)では、小規模でアナリストによる監視が少ない企業では情報の価格反映が遅いため、情報が少し反映されて上がった以前の価格を踏まえてより大きく情報を反映して価格が上がるということを示しています。

こうなると、先ほどの企業規模によって説明できないというのは怪しくなってきます。これは統計が時間に対して一過性であることが原因かもしれません。

*統計の一過性…統計の検定というものはその時代のその時点での有意性を保証するものであるため、違う時点での検定は違った要因が混ざりこみ、同じ結果を得ることができないことがある。そのため時間的な変動を考慮して検定を行うことが必要であるし、それが困難な場合はその妥当性を不用意に鵜呑みにするのは危険である。

短期モメンタムはどういったことに応用できるのか

このモメンタム現象を知っていると、市場において、騰落率を観測しておけば、モメンタム現象を捉えることで、超過リターンを得ることが理論上可能になります。具体的には、騰落率が急上昇した銘柄はこのリターンに影響されて将来のリターンが高くなることが見込まれるため、その銘柄を保有しておけば異常なリターンを手に入れることが可能です。

しかしながら課題もあります。そもそも日本ではモメンタム現象が観測されないという研究結果が多数あります。もちろん全銘柄ではないでしょうが、騰落率が上がったからと言って、その銘柄にモメンタム現象が起こるかどうかは分からないのです。そのため、モメンタム現象が起こる要因の解明が必要になるのでしょう。さらにその要因ですら、一過性のものである可能性があります。投資家たちは自分でそういったところに折り合いをつけて、自分の理論を持つべきでしょう。

引用文献

加藤・内藤 (2016). 日本におけるモメンタムの検証.

Jegadeesh, N., & Titman, S. (1993). Returns to buying winners and selling losers: Implications for stock market efficiency. The Journal of finance, 48(1), 65-91.

高橋 (2004). 証券価格変動のモメンタム現象とリバーサル現象に関する考察 : 行動ファイナンスの考え方の整理とそれに基づく定量分析. 日本銀行金融研究所金融研究, 11, 43-70.

Fama, E. F., & French, K. R. (1996). Multifactor explanations of asset pricing anomalies. The journal of finance, 51(1), 55-84.

Hong, H., Lim, T., & Stein, J. C. (2000). Bad news travels slowly: Size, analyst coverage, and the profitability of momentum strategies. The Journal of Finance, 55(1), 265-295.